フリーランスは節税ができるという話を聞いたことはあるけれど、実際何をすれば節税につながるのか、また節税をするとどんな効果があるのかご存じでない方が多いのではないでしょうか。

フリーランスになりたての頃は節税対策まで手が回らないのは当然のことです。実際、多くのフリーランスは経理の仕事や確定申告を何度も経験するにつれて徐々に節税のコツを覚え、節税効果を発揮しています。

簡単に節税の効果を説明すると、節税をすれば支払う税金を減らすことができるので、手元に多くのお金を残すことができるのです。

そこで、今回はフリーランスのあなたが今から実践できる5つの節税対策をお伝えさせていただきます。

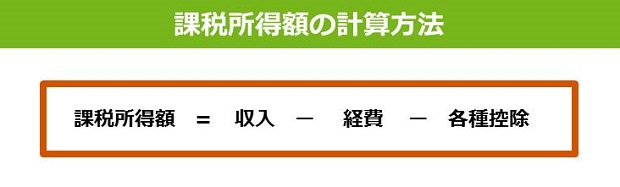

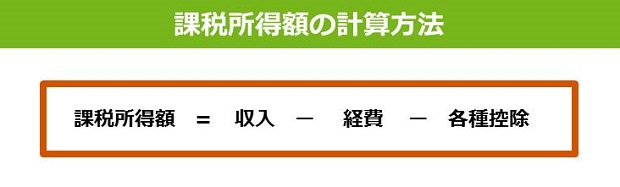

式を見ると、あなたの所得を少なくする要素は経費と各種控除です。

つまり、この2つの金額が大きければ大きいほどあなたの所得が少なくなり、

支払う税金を減らすことができます。

これが「節税」です。節税には、支払う税金を減らすことにより手元に多くお金が残るいう効果があります。

そして、節税のポイントは、経費として計上できるものはなるべく経費として計上し、各種控除は受けられるだけ受けられるだけ受けるということです。では、早速あなたが今からできる節税対策を5つご紹介させていただきます。

例えば、今までインターネットの通信料金や家賃、水道光熱費などをあなたの所得から支払っていたならば、それらを経費として計上してしまい、手元に残る所得を少なくします。前述しましたが、課税所得税額はあなたの経費や控除額を差し引いた所得から算出されるので、経費の割合が多いほど所得が少なくなり、その結果支払う税金が少なく済みます。

今まで経費にしていなかったものでも、「仕事関連の支出」に当てはまるものがあれば、ぜひ経費計で落としてしまいましょう。

経費の仕訳に迷っている人は下記記事を参考に、何が経費で何が経費でないかを把握しておきましょう。

迷わない!フリーランス向け経費計上できるもの・できないもの

配偶者への給料額はあなた自身で決めることができ、さらに103万円まで所得税や市県民税、国民健康保険税がかからないので、いってみいれば103万円の節税対策になります。

※青色申告者のみ可能です。「青色専従者給与に関する届出」を開業後2ヶ月以内または給料の支払いを開始する年の3月16日までに税務署へ提出する必要があります。

「青色専従者給与に関する届出」はこちらからダウンロードできます。

参考 国税庁|[手続名]青色事業専従者給与に関する届出手続

青色申告で確定申告をしようと考えている方は下記記事を参考に、青色申告のメリットや手続き方法を把握しておきましょう。

「フリーランスが65万円の控除を受けるための青色申告徹底攻略」

これらは、今現在の手元にお金は残りませんが、将来的に返ってくるお金なので、節税対策としてだけでなく、老後のための対策ともいえます。

一般的に、下記の3つが節税対策として考えられます。

しかし、確かに節税効果はありますが、確定拠出型年金は解約ができないので、現在の生活に余裕があるの場合に加入することをおすすめします。

こちらは、掛け金が全額所得控除になりますので節税対策になりますし、さらに1000円から掛けることができるので(上限年間84万円)、手軽な将来の生活のための対策です。

参考 中小機構|共済制度

「ふるさと納税」は、寄附をしたい自治体の窓口に直接お金を寄附しに行くか、自治体に銀行振込をすることによって完了します。「ふるさと納税」は寄付金 なので、寄付した金額-2000円が所得控除になります。たとえば、5万円ふるさと納税したら、4万8000円は所得控除になります。

ふるさと納税には特典があり、納めた金額に応じて各地方自治体から特産物がお礼として送られてきます。

例えば、山形県上山市に10000円ふるさと納税すると、山形牛肩ロース350gがお礼として送られてきます。

ふるさと納税ふるさと納税をしている方の中には、食費0円で生活している方もいるようです。このように、ふるさと納税は特典が満載で、楽しく節税対策ができます。

参考 ふるさと納税ポータルサイト ふるさとチョイス

一般的に適切な経費の割合は収入の60%前後と言われているので、目安として覚えておきましょう。

もし、将来的にクレジットカードの発行や住宅ローンの契約を考えている方は、節税のやりすぎに注意しましょう。

しかし、節税は税務署のチェックが入らない程度にとどめ、また近い将来住宅ローンを組もうと考えている方などは、やりすぎにとくに注意しましょう。

フリーランスになりたての頃は節税対策まで手が回らないのは当然のことです。実際、多くのフリーランスは経理の仕事や確定申告を何度も経験するにつれて徐々に節税のコツを覚え、節税効果を発揮しています。

簡単に節税の効果を説明すると、節税をすれば支払う税金を減らすことができるので、手元に多くのお金を残すことができるのです。

そこで、今回はフリーランスのあなたが今から実践できる5つの節税対策をお伝えさせていただきます。

1.経費計上や所得控除で節税ができ、手元に多くお金を残すことができます

あなたが支払う税金はあなたの課税所得額に応じて決定されるので、あなたの所得が少なければ少ないほど支払う税金を少なくすることができます。

式を見ると、あなたの所得を少なくする要素は経費と各種控除です。

つまり、この2つの金額が大きければ大きいほどあなたの所得が少なくなり、

支払う税金を減らすことができます。

これが「節税」です。節税には、支払う税金を減らすことにより手元に多くお金が残るいう効果があります。

そして、節税のポイントは、経費として計上できるものはなるべく経費として計上し、各種控除は受けられるだけ受けられるだけ受けるということです。では、早速あなたが今からできる節税対策を5つご紹介させていただきます。

2.今からできる5つの節税対策と効果

節税対策には大きく分けて経費計上と各種控除といった2つの対策があります。では、それぞれ具体的な方法をご紹介させていただきます。対策1 できるだけ多く経費として計上すると支払う税金が減ります

経費計上による節税対策は、日々の取引をできるだけ細かく、そしてできるだけ多く経費として計上するもので、もっともすぐに実践できる節税対策です。例えば、今までインターネットの通信料金や家賃、水道光熱費などをあなたの所得から支払っていたならば、それらを経費として計上してしまい、手元に残る所得を少なくします。前述しましたが、課税所得税額はあなたの経費や控除額を差し引いた所得から算出されるので、経費の割合が多いほど所得が少なくなり、その結果支払う税金が少なく済みます。

今まで経費にしていなかったものでも、「仕事関連の支出」に当てはまるものがあれば、ぜひ経費計で落としてしまいましょう。

経費の仕訳に迷っている人は下記記事を参考に、何が経費で何が経費でないかを把握しておきましょう。

迷わない!フリーランス向け経費計上できるもの・できないもの

対策2 青色専従者給与の届出をすると家族への給与を経費として計上できます

「青色専従者給与に関する届出」を税務署に提出すると、あなたの家族への給料を経費として計上することができます。配偶者への給料額はあなた自身で決めることができ、さらに103万円まで所得税や市県民税、国民健康保険税がかからないので、いってみいれば103万円の節税対策になります。

※青色申告者のみ可能です。「青色専従者給与に関する届出」を開業後2ヶ月以内または給料の支払いを開始する年の3月16日までに税務署へ提出する必要があります。

「青色専従者給与に関する届出」はこちらからダウンロードできます。

参考 国税庁|[手続名]青色事業専従者給与に関する届出手続

対策3 確定申告を青色申告で行うと65万円控除されます

控除による最大の節税方法といえば、確定申告を青色申告で行い、65万円の所得控除を受けることです。この控除を受けると、あなたの収入から65万円を差し引いた額から支払う税金を算出するため、その結果支払う税金を減らすことができます。青色申告で確定申告をしようと考えている方は下記記事を参考に、青色申告のメリットや手続き方法を把握しておきましょう。

「フリーランスが65万円の控除を受けるための青色申告徹底攻略」

対策4 保険・年金に加入すれば掛け金が全額所得控除されます

保険や年金に加入すると、その掛け金が全額所得控除されますので、節税対策になります。これらは、今現在の手元にお金は残りませんが、将来的に返ってくるお金なので、節税対策としてだけでなく、老後のための対策ともいえます。

一般的に、下記の3つが節税対策として考えられます。

国民年金保険料

日本は国民皆年金ですので、国民年金に加入する義務がありますが、この毎月の保険料がなんと全額所得控除になります。現在の保険料は毎月15590円ですので、将来的には戻ってくるお金ですが、実質、15590円分所得が少なくなるため、節税対策になります。さらに、国民年金保険料の未納分をまとめて納めても、全額控除されます。確定拠出型年金

401kという略称で知られている確定拠出型年金へ加入した場合の掛け金は全額所得控除になります。さらに、確定拠出型年金は月に最大68000円掛けることができるので、節税効果は高いです。しかし、確かに節税効果はありますが、確定拠出型年金は解約ができないので、現在の生活に余裕があるの場合に加入することをおすすめします。

小規模企業共済

フリーランスはサラリーマンと異なり、退職金が保障されていないので、小規模企業共済という、廃業したときのためにお金を積み立てておく制度があります。積み立てたお金は解約した際に受け取ることができます。こちらは、掛け金が全額所得控除になりますので節税対策になりますし、さらに1000円から掛けることができるので(上限年間84万円)、手軽な将来の生活のための対策です。

参考 中小機構|共済制度

対策5 ふるさと納税をすると所得控除とお得な特典を受けることができます

所得控除がされる手軽な節税対策として、日本各地の地方自治体に税金を納める「ふるさと納税」があります。「ふるさと納税」は、寄附をしたい自治体の窓口に直接お金を寄附しに行くか、自治体に銀行振込をすることによって完了します。「ふるさと納税」は寄付金 なので、寄付した金額-2000円が所得控除になります。たとえば、5万円ふるさと納税したら、4万8000円は所得控除になります。

ふるさと納税には特典があり、納めた金額に応じて各地方自治体から特産物がお礼として送られてきます。

例えば、山形県上山市に10000円ふるさと納税すると、山形牛肩ロース350gがお礼として送られてきます。

ふるさと納税ふるさと納税をしている方の中には、食費0円で生活している方もいるようです。このように、ふるさと納税は特典が満載で、楽しく節税対策ができます。

参考 ふるさと納税ポータルサイト ふるさとチョイス

3.節税のやりすぎは将来デメリットをもたらすの場合があるので、注意が必要です

節税をすれば、支払う税金が減り手元に多くお金が残るというメリットがありますが、節税をしすぎると将来的に大きく分けて2種類のデメリットをもたらす場合があります。デメリット1. 節税のやりすぎは税務署のチェックが入ることがあるため、注意が必要です

経費計上をしすぎると税務署のチェックが入ることがあるので、経費の割合は収入に対し60%前後であることが理想です。一般的に適切な経費の割合は収入の60%前後と言われているので、目安として覚えておきましょう。

デメリット2. 節税をやりすぎると所得が減るので、各種審査に通らないことがあります

節税をやりすぎると、手元には多くお金が残っても、確定申告書などに掲載される所得金額が少なくなるので、所得があまりにも少なすぎるとクレジットカードの審査や、不動産の賃貸契約、住宅ローンの審査に通りにくくなる場合があります(審査には確定申告書などの収入証明書が必要)。もし、将来的にクレジットカードの発行や住宅ローンの契約を考えている方は、節税のやりすぎに注意しましょう。

4.まとめ

みなさんが今すぐできる、あるいは今までやっていなかった節税対策は見つかりましたでしょうか。節税はフリーランスだからこそできる対策であり、方法も多岐にわたります。しかし、節税は税務署のチェックが入らない程度にとどめ、また近い将来住宅ローンを組もうと考えている方などは、やりすぎにとくに注意しましょう。

更新情報はRSSでも配信しています

更新情報はRSSでも配信しています