フリーランスとして独立を考えている方の中には、所得税の納税に関して不安を抱えている方は多いのではないでしょうか。

サラリーマンの場合、会社が所得税を給料から天引きしてくれますが、フリーランスの場合自分で納税額を算出して納税しなくてはならないので、最初から納税方法などをご存知の方は少なくて当然です。

しかし、これからフリーランスとして仕事をしていくのであれば、所得税の算出方法や納税方法は絶対におさえておくべきことです。

そこで、今回はあなたがフリーランスとして独立した際に問題なく所得税を納税できるよう、所得税の納税額の算出方法や納税方法についてご説明させていただきます。

フリーランスの場合、年間収入が38万円以上の場合において所得税を納税します。

所得税は1月1日~12月31日までの年間所得から納税額を算出し、1年分をまとめて確定申告の時期に納めます。よって所得税の納税期限は3月16日です。

つまり、所得が多ければ多いほど所得税率が高くなり、納める税金が多くなります。以下の表は課税所得別の税率と税額控除額を示しています。

※税額控除とは、課税所得金額に税率を乗じて算出した所得税額から、一定の金額を控除するものです。

参考 国税庁|No.2260 所得税の税率

表をみると、所得が300万円から340万円に増えれば、税率が一気に10%も増えますが、その分税額控除額も増えるので、所得金額によっては負担が大きくなるというわけでもありませんので、ご安心ください。

つまり、所得税はあなたの収入から必要経費と青色申告などの各種控除を差し引いた金額(課税所得)から算出します。

そして、課税所得に所得税率をかけ、最後に税額控除額を差し引くと、所得税の納税額が求められます。

※所得税率と税額控除額は、前章に掲載してある表をご覧ください。

「預貯金口座振替依頼書兼納付書送付依頼書」は『国税庁|振替納税手続』からダウンロードができます。

「開始届出書」は『e-Tax|開始届出書の提出』からダウンロードができます。

これを節税といいます。たとえば、青色申告で確定申告をすると、なんと65万円の所得控除を受けることができるので、節税効果は高いです。

「年間収入-必要経費-各種控除=課税所得」

と算出し、所得税の納税額は、

「課税所得×所得税率-税額控除額=納税額」

と算出します。

そして、所得税は累進課税なので、経費計上や所得控除などをして所得を少なくすれば、納税額を減らすことができます。

サラリーマンの場合、会社が所得税を給料から天引きしてくれますが、フリーランスの場合自分で納税額を算出して納税しなくてはならないので、最初から納税方法などをご存知の方は少なくて当然です。

しかし、これからフリーランスとして仕事をしていくのであれば、所得税の算出方法や納税方法は絶対におさえておくべきことです。

そこで、今回はあなたがフリーランスとして独立した際に問題なく所得税を納税できるよう、所得税の納税額の算出方法や納税方法についてご説明させていただきます。

1. 所得税は確定申告の時期に1年分納税します

所得税とは、その名の通り「所得に対して課税される税金」です。この、課税対象となる所得を課税所得といいます。フリーランスの場合、年間収入が38万円以上の場合において所得税を納税します。

所得税は1月1日~12月31日までの年間所得から納税額を算出し、1年分をまとめて確定申告の時期に納めます。よって所得税の納税期限は3月16日です。

所得税の最大の特徴は累進課税であること

所得税の最大の特徴は、累進課税であることで、課税所得額に応じて納税額が決まります。つまり、所得が多ければ多いほど所得税率が高くなり、納める税金が多くなります。以下の表は課税所得別の税率と税額控除額を示しています。

※税額控除とは、課税所得金額に税率を乗じて算出した所得税額から、一定の金額を控除するものです。

参考 国税庁|No.2260 所得税の税率

表をみると、所得が300万円から340万円に増えれば、税率が一気に10%も増えますが、その分税額控除額も増えるので、所得金額によっては負担が大きくなるというわけでもありませんので、ご安心ください。

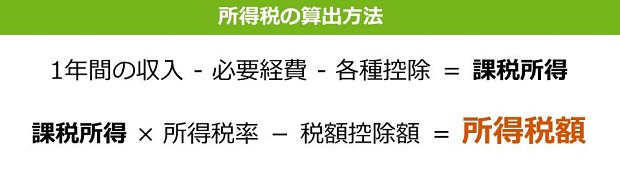

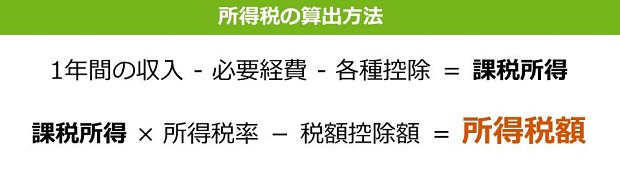

2. おさえておくべき所得税の算出方法

所得税の計算方法は以下のように算出します。

つまり、所得税はあなたの収入から必要経費と青色申告などの各種控除を差し引いた金額(課税所得)から算出します。

そして、課税所得に所得税率をかけ、最後に税額控除額を差し引くと、所得税の納税額が求められます。

※所得税率と税額控除額は、前章に掲載してある表をご覧ください。

2.1. 算出した所得税の納税方法は3種類

所得税額が算出できたら、期日までに以下の方法であなたの住民票がある市区町村を管轄している税務署に納税します。納税方法は以下の3種類です。A 指定した金融機関の預貯金口座から振替納税する

この場合、納税の期日までに「預貯金口座振替依頼書兼納付書送付依頼書」を税務署に提出する必要があります。「預貯金口座振替依頼書兼納付書送付依頼書」は『国税庁|振替納税手続』からダウンロードができます。

B インタ-ネット等を利用して電子納税する

この場合、「開始届出書」を事前に税務署に提出する必要があります。「開始届出書」は『e-Tax|開始届出書の提出』からダウンロードができます。

C 現金で納付する

この場合、「納付書」を添えて金融機関または税務署に納付します。「納付書」は金融機関や税務署に用意があるので、そちらを使用します。3. 所得税は経費計上や所得控除をすると節税ができる

所得税は累進課税なので、所得が多ければ多いほど所得税率は高くなり、納める税金が多くなりますが、経費計上や所得控除などをすれば課税所得が少なくなるので納税額を減らすことができます。これを節税といいます。たとえば、青色申告で確定申告をすると、なんと65万円の所得控除を受けることができるので、節税効果は高いです。

4. まとめ

所得税は、所得に対して課税される税金であり、1年間にまとめて確定申告の時期に提出します。フリーランスの課税所得は、「年間収入-必要経費-各種控除=課税所得」

と算出し、所得税の納税額は、

「課税所得×所得税率-税額控除額=納税額」

と算出します。

そして、所得税は累進課税なので、経費計上や所得控除などをして所得を少なくすれば、納税額を減らすことができます。

更新情報はRSSでも配信しています

更新情報はRSSでも配信しています