これから開業するにあたって「これだけ提出しておけば大丈夫」という届出を知っている人は少ないのではないでしょうか。

実際には「必ず提出しなければならない」という届出はなく特に罰則もありませんが、「提出していなければ損してしまう」という届出があります。

「提出していなければ損してしまう」届出を把握し、自分に必要な届出を提出できるだけで、個人事業主として活動していく上での不安も少し解消できるかと思いますので、下記にて説明させて頂きます。

「青色申告承認申請書」を合わせて提出すると最大65万円の控除が受けられる

「個人事業の開業・廃業等届出書」を提出する一番のメリットは「青色申告」によって控除が受けられることにあります。逆に「個人事業の開業・廃業等届出書」を提出しないと、控除が受けられないので損をしてしまいます。

「青色申告承認申請書」は申告を行いたい年の3月15日までに提出する必要があるので注意しましょう。

おさえておきたいポイント

・提出することで青色申告が可能になる

・提出期限は「事業の開始等の事実があった日から1ヶ月以内」

・開業日は自由に決定可能

・なるべく「青色申告承認申請書」と同時に提出

郵送する際は、「個人事業の開業・廃業等届出書」のコピーを返信してもらうために、返信用封筒も同封しておきましょう。

ただし、提出日よりも2ヶ月以上前かつ3月15日以降の日付を開業日として申請することはできず、その年の青色申告を行うことができなくなってしまうので注意してください。

※国税庁 『[手続名]青色事業専従者給与に関する届出手続』

※国税庁 『[手続名]所得税・消費税の納税地の変更に関する届出手続』

※国税庁 『[手続名]源泉所得税の納期の特例の承認に関する申請』

個人事業主として「国民健康保険」に加入する際には、前職の退職日がわかる書類が必要になるため、合わせて用意しておきましょう。

手続きについては、お近くの市区町村役場で受け付けてもらえます。

提出先も「国民健康保険」同様、お近くの市区町村役場で受け付けてもらえます。

金額としては、前年(1~12月)の年収に対して徴税されるので、正社員時代の住民税を支払う必要があります。

また忘れてはならないのが、住民税は前年の年収に対して徴税されるので、退職した年の住民税も支払わなければなりません。

そのため、自分が支払っていた住民税を把握しておき、準備しておかなければ思わぬ痛手となってしまいます。

実際には「必ず提出しなければならない」という届出はなく特に罰則もありませんが、「提出していなければ損してしまう」という届出があります。

「提出していなければ損してしまう」届出を把握し、自分に必要な届出を提出できるだけで、個人事業主として活動していく上での不安も少し解消できるかと思いますので、下記にて説明させて頂きます。

1 開業する際は「個人事業の開業・廃業等届出書」をすぐに提出しよう

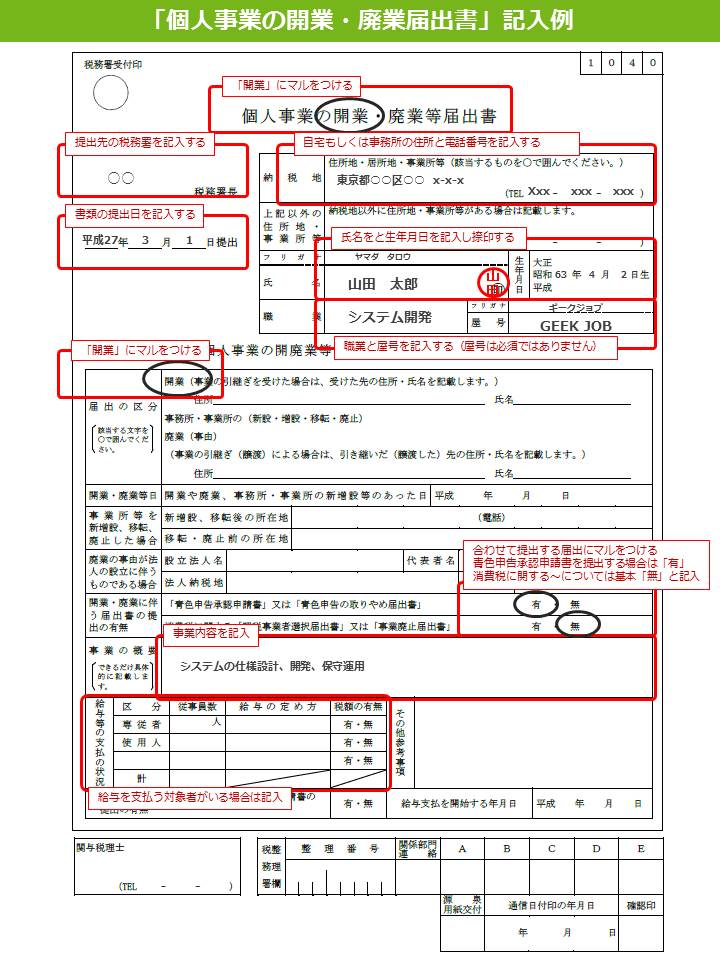

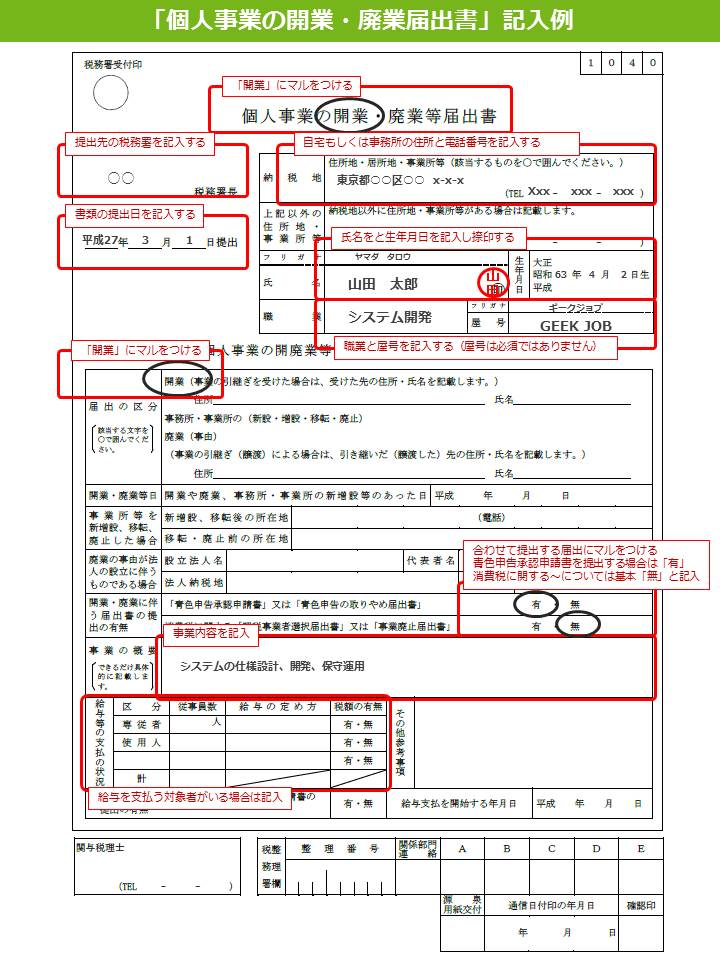

個人事業主として開業するためには、ひとまず「個人事業の開業・廃業等届出書」を税務署に提出しておきましょう。期限は「事業の開始等の事実があった日から1月以内」となっていますが、記入の手間もほとんどかからないので、開業するタイミングで提出してしまいましょう。「青色申告承認申請書」を合わせて提出すると最大65万円の控除が受けられる

「個人事業の開業・廃業等届出書」を提出する一番のメリットは「青色申告」によって控除が受けられることにあります。逆に「個人事業の開業・廃業等届出書」を提出しないと、控除が受けられないので損をしてしまいます。

「青色申告承認申請書」は申告を行いたい年の3月15日までに提出する必要があるので注意しましょう。

おさえておきたいポイント

・提出することで青色申告が可能になる

・提出期限は「事業の開始等の事実があった日から1ヶ月以内」

・開業日は自由に決定可能

・なるべく「青色申告承認申請書」と同時に提出

1.1 「個人事業の開業・廃業等届出書」の記入例

1.2 持参での提出が難しい場合は郵送しよう

「個人事業の開業・廃業等届出書」は郵送で送ることも可能なので、何かしらの理由で直接税務署に持参することが難しい場合は、郵送してしまいましょう。郵送する際は、「個人事業の開業・廃業等届出書」のコピーを返信してもらうために、返信用封筒も同封しておきましょう。

1.3 提出期限が過ぎていた時の対応

「個人事業の開業・廃業等届出書」の提出期限を過ぎていても、特に罰則などはありませんし、事業を開始した日を開業日として後程申請することが可能です。ただし、提出日よりも2ヶ月以上前かつ3月15日以降の日付を開業日として申請することはできず、その年の青色申告を行うことができなくなってしまうので注意してください。

2 「個人事業の開業・廃業等届出書」以外に届出が必要な場合

開業時の状況によっては、加えて提出しておいたほうが良い届出もあるので確認しておきましょう。2.1 青色事業専従者給与額を必要経費に算入しようとする場合

「青色事業専従者給与に関する届出手続」を下記よりダウンロードし提出しておきましょう。※国税庁 『[手続名]青色事業専従者給与に関する届出手続』

2.2 住所と異なる場所を納税地とする場合

「所得税・消費税の納税地の変更に関する届出手続」を下記よりダウンロードし提出しておきましょう※国税庁 『[手続名]所得税・消費税の納税地の変更に関する届出手続』

2.3 直近で従業員を雇用し給与を支払う場合

「源泉所得税の納期の特例の承認に関する申請」を下記よりダウンロードし提出しておきましょう。※国税庁 『[手続名]源泉所得税の納期の特例の承認に関する申請』

3 個人事業主になる際の届出を提出したらやるべきこと

実は、「個人事業の開業・廃業等届出書」と「青色申告承認申請書」を提出した後に、個人事業主となる上で最低限やっておかなければならないことがあります。3.1 「国民健康保険」への加入

正社員でなくなると、会社で加入していた健康保険は適用されなくなるため、個人で「国民健康保険」に加入する必要があります。個人事業主として「国民健康保険」に加入する際には、前職の退職日がわかる書類が必要になるため、合わせて用意しておきましょう。

手続きについては、お近くの市区町村役場で受け付けてもらえます。

3.2 「国民年金」への加入

正社員の時は、会社の厚生年金に加入していたかと思いますが、こちらも適用されなくなるため、個人的に「国民年金」に加入しておく必要があります。こちらも提出の際は、前職の退職日がわかる書類が必要になります。提出先も「国民健康保険」同様、お近くの市区町村役場で受け付けてもらえます。

3.3 住民税の支払い準備

個人事業主となった方が忘れがちなのが、住民税の支払いです。正社員の時は会社が天引きしてくれていましたが、個人事業主となった場合は個人で支払う必要があります。金額としては、前年(1~12月)の年収に対して徴税されるので、正社員時代の住民税を支払う必要があります。

また忘れてはならないのが、住民税は前年の年収に対して徴税されるので、退職した年の住民税も支払わなければなりません。

そのため、自分が支払っていた住民税を把握しておき、準備しておかなければ思わぬ痛手となってしまいます。

更新情報はRSSでも配信しています

更新情報はRSSでも配信しています